央行数字货币试点:金融革新的新趋势与深远影

- By tp钱包官网

- 2025-09-08 18:01:23

引言:数字货币的崛起

在这个科技迅速发展的时代,数字货币正逐步走进我们的生活。作为全球金融体系的一部分,央行数字货币(Central Bank Digital Currency, CBDC)的试点项目吸引了广泛的关注。此类货币不仅仅是一种新的支付方式,更是各国央行探索货币政策与金融科技结合的创新尝试。通过这篇文章,我们将深入探讨央行数字货币试点的背景、进展、意义以及可能带来的深远影响。

央行数字货币的背景

随着区块链技术和金融科技的迅猛发展,传统金融机构面临着巨大的挑战。比特币等加密货币的崛起,使得各国央行开始思考如何在保持货币主权的同时,为人们提供更加便利的支付方式。此外,疫情后的经济复苏也暴露了传统现金系统的脆弱性,不少国家因此加快了数字货币的研发进程。

央行数字货币是一种由国家央行发行的数字形式的法定货币,与纸钞和硬币有着同样的法律地位。它的推出不仅希望能提高支付效率,降低交易成本,还能在某种程度上降低非法金融活动的风险。在这一背景下,多个国家如中国、瑞典、欧洲央行等国家和地区纷纷启动了数字货币试点项目。

中国央行数字货币试点的发展动态

中国是最早启动央行数字货币试点的国家之一。在2020年,中国人民银行首次提出了数字货币的研发计划,随后迅速进入了实质性的试点阶段。至今,数字人民币已经在多个城市展开应用测试,这些城市包括深圳、苏州、雄安和成都等。

数字人民币的试点项目采用了多种场景应用,包括公共交通、购物支付、红包发放等,能够为用户提供便捷的支付体验。同时,通过与商业银行的合作,数字人民币可以在多种渠道上流通,实现了与传统金融体系的对接。随着试点的深入,越来越多的商家接受了数字人民币,用户的参与度也显著提高。

除此之外,中国的数字人民币还探索了跨境支付的可能性。在这一过程中,国家希望能借助数字货币推动人民币国际化的进程,增强其全球影响力与使用频率。

央行数字货币的潜在优势

央行数字货币的试点并不仅限于提升支付体验,更在多个层面上展现出其潜在的优势。

- 提高支付效率:数字货币能够实现实时支付,大大缩短了交易时间,提升了流动性。这对个人用户及商家而言,都意味着更为高效的资金使用。

- 促进金融包容性:在一些偏远地区,传统的银行服务可能难以覆盖,而数字货币则可通过移动设备普惠更多人群,提升金融服务的覆盖面。

- 降低交易成本:利用数字货币进行交易,可以减少中介费用,如银行手续费,这对商家及消费者都是一种成本上的减轻。

- 增强货币政策有效性:数字货币的流通数据透明且可追踪,中央银行可通过实时监控数据更好地调控货币政策,有助于应对经济波动。

面临的挑战与风险

尽管央行数字货币的试点带来了诸多好处,但也面临着不少挑战与风险。

- 网络安全数字货币的存在必然依赖于信息技术,而网络安全问题则成为一种重要隐患。如果安全措施不足,可能导致用户资金的丢失。

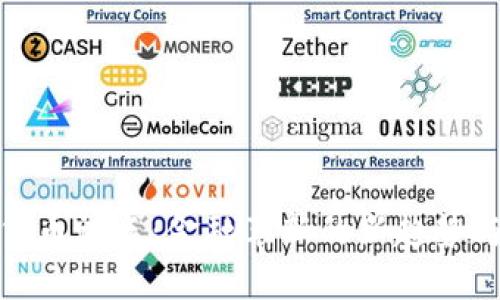

- 隐私保护:数字货币的每笔交易都可追踪,这虽然有助于降低洗钱等非法活动,但也引发了对用户隐私的担忧。如何在透明性和隐私之间找到平衡,是监管者需要考量的问题。

- 市场接受度:由于数字货币相较于传统货币尚属新鲜事物,用户的接受程度可能影响其推广效果。一些用户可能对这种支付方式的安全性与便利性持保留态度。

- 金融稳定风险:如果央行数字货币大规模推广,可能对传统银行的存款业务造成冲击,从而影响金融系统的稳定性。在这方面,如何调整传统金融结构成为亟待解决的问题。

总结与展望

央行数字货币试点是全球金融创新的一部分,它不仅能够推动支付方式的变革,还会影响到货币政策的执行以及金融体系的架构。虽然面临着诸多挑战,但是经过不断的技术迭代与政策调整,未来的央行数字货币有可能成为推动经济增长的重要力量。

随着数字货币的不断发展,我们或许会看到一个全新的金融生态系统在逐步成型。这个系统会更加开放,能够为不同类型的用户提供丰富的金融服务。因此,认识到这一趋势并积极参与其中,将是当今时代每一个人的重要任务。

总的来说,央行数字货币的试点工作是一个需要不断探索的领域,如何在保护隐私和提高透明度之间找到平衡,如何增强市场接受度,并确保金融稳定,都是业内人士需要共同面对的话题。随着技术的进步与监管政策的完善,未来的央行数字货币值得我们期待。